三季度A股強勢上漲,公募基金規模迎來全方位擴容。

數據顯示,今年三季度除債券基金外,其余各類基金均實現正增長。其中,受益于權益市場回暖,主動權益類基金與股票型指數基金表現尤為亮眼,規模分別增長近7000億元和1.1萬億元。截至三季度末,全市場公募指數產品規模已逼近8萬億元,易方達、華夏兩家基金公司的指數基金規模更是突破萬億元大關。

權益資產再度成為市場的焦點,這既為擅長主動權益投資的機構,也為股票ETF領域占據頭部地位的公募基金提供了規模增長的重要機遇,同時基金公司管理規模也出現相應調整。其中,權益投資規模占比高、核心競爭力突出的基金公司,在三季度實現了更為顯著的規模增長。

權益基金規模全面增長,股票型指數基金增長超萬億元

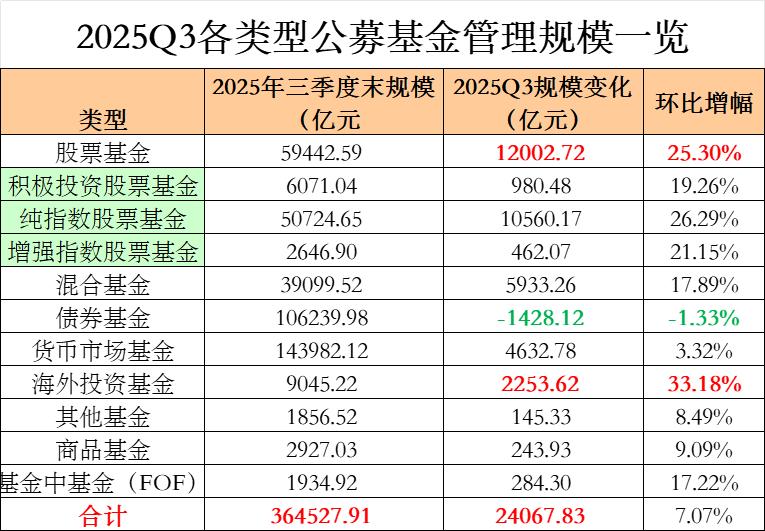

天相投顧數據顯示,截至三季度末,全市場公募基金管理規模達36.45萬億元,相比二季度末增長2.41萬億元,增幅為7.07%。

分類型來看,三季度期間A股市場表現強勁,上證指數持續上攻,逼近3900點關口,整體漲幅領跑全球市場。受此帶動,權益基金規模大漲。

一方面,股票基金規模環比增加1.2萬億元,增幅達25.3%,其中積極投資股票基金和指數基金規模雙雙增長,純指數股票基金規模單季度新增1.06萬億元,是股票基金中增幅最大的細分品類。另一方面,混合基金實現近6000億元的規模增長,增幅達到17.89%。

計算可知,三季度,包括積極投資股票基金和混合基金在內的主動權益基金規模增長近7000億元,包括純指數股票基金和增強指數股票基金在內的股票型指數基金則增長1.1萬億元。

受“反內卷”政策發酵、權益市場持續走強、貨幣政策預期落空等因素影響,三季度債市出現明顯調整。在此背景下,債券基金規模單季度減少1428億元,是各類公募產品中唯一規模縮水的類型。

震蕩市中,憑借獨特的流動性優勢,貨幣市場基金依然受到青睞,三季度規模增長4633億元,增幅3.32%。

此外,三季度美股表現依然強勁,港股科技股表現亮眼,海外投資基金規模增加2254億元,增幅33.18%,位列各類基金首位。

伴隨著金價的一路上揚,商品基金的規模在三季度增長了244億元,增幅超過9%。同時,基金中基金(FOF)憑借多元化配置和穩健表現,三季度末規模增幅達17.22%。

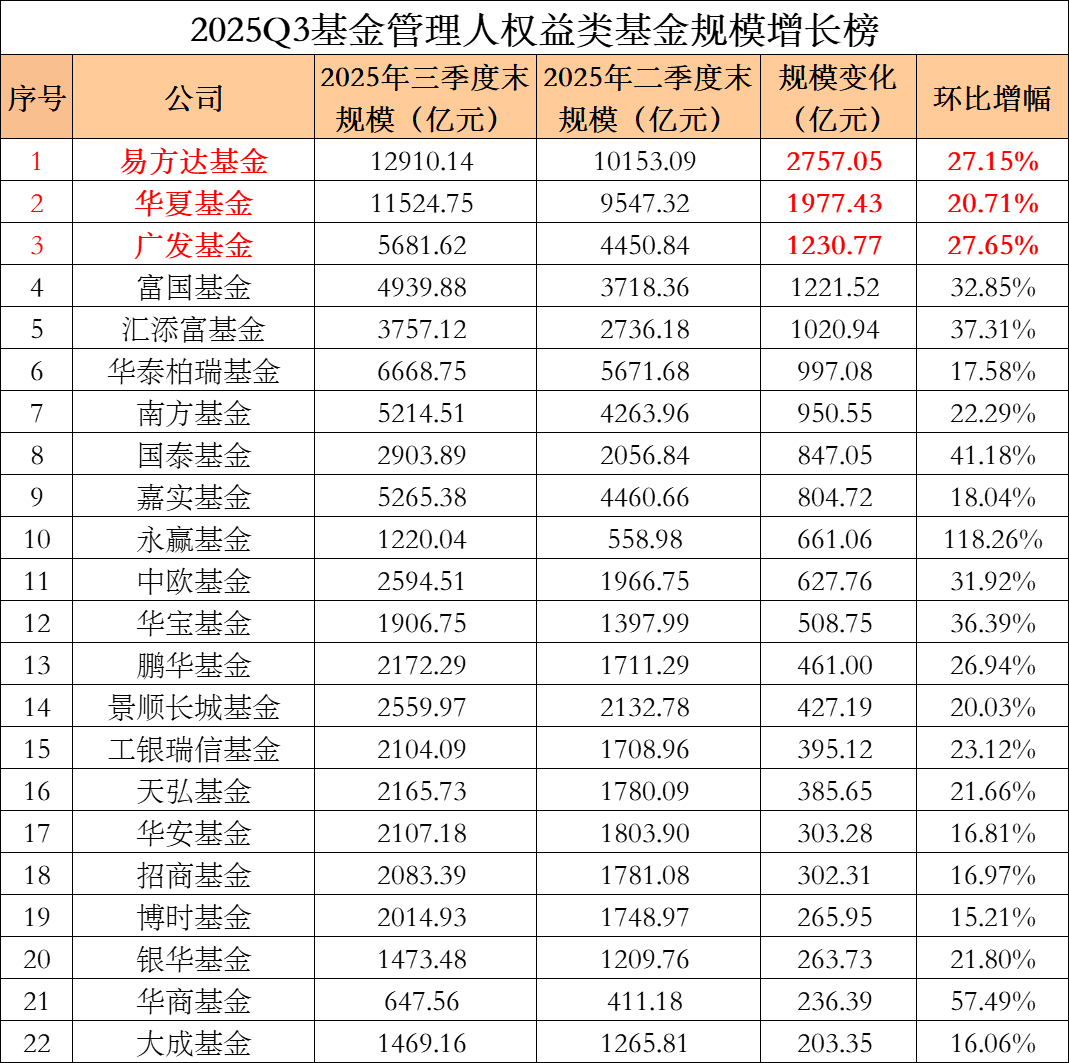

五家公募非貨規模增量超千億元

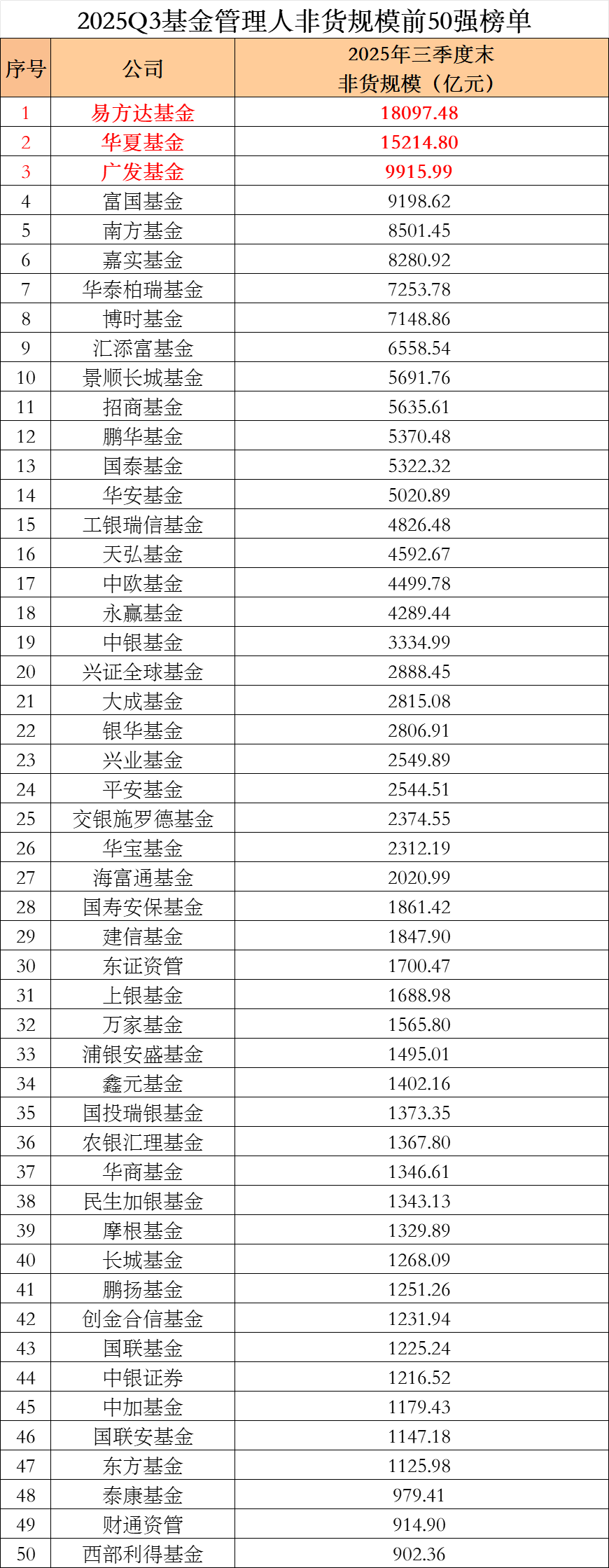

從非貨幣基金規模看,易方達基金非貨幣基金規模為1.81萬億元,位居全市場第一;華夏基金以1.52萬億元名列第二;廣發基金以9916億元位居第三;富國基金以9199億元位列第四;南方、嘉實基金均超過8000億元,分列第五、第六;華泰柏瑞、博時基金均超過7000億元,分列第七、第八;匯添富、景順長城基金分別以6559億元和5692億元,躋身前十。

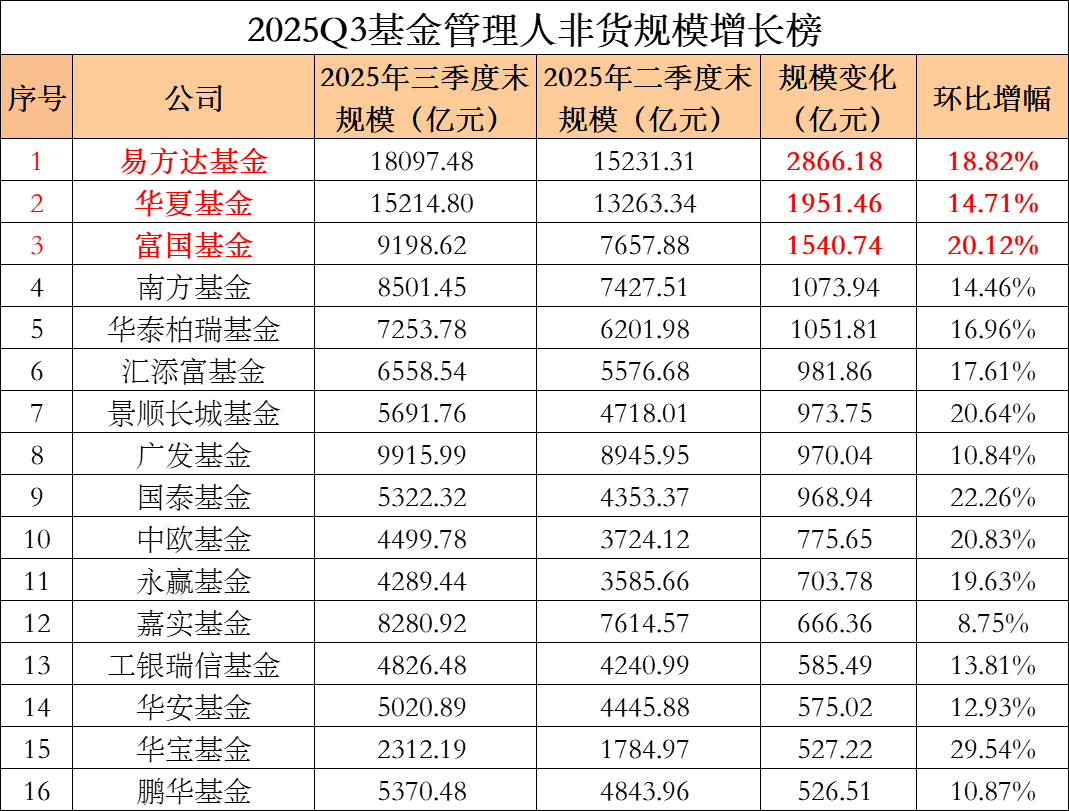

在三季度權益類基金規模躍升背景下,該類型基金規模和占比較大的基金公司,非貨幣基金規模迎來快速增長。數據顯示,有五家公募三季度非貨規模增長超千億元。

其中,易方達基金三季度非貨規模激增2866億元,增幅近19%,位居非貨規模增長榜首;華夏基金增長1951億元,位居第二;富國基金增長1541億元,名列第三。南方基金和華泰柏瑞基金也增長1000億元以上,分別增長1074億元、1052億元。

此外,匯添富、景順長城、廣發、國泰、中歐、永贏等11家公司三季度期間非貨規模分別增長超500億元。

整體來看,非貨規模增長靠前的公司權益投資優勢突出,增量主要來源于權益規模的增長,不少還有自己的“專長”,且沒有明顯短板,在各類資產均有表現的結構性行情下推動公司整體規模走高。例如,景順長城基金“固收+”規模錄得較多增量。

受到債基調整等影響,部分固收產品尤其純債類基金規模占比較大的基金公司三季度非貨規模出現不同程度萎縮,7家基金公司規模縮水超過百億元,18家公司規模縮水超50億元。

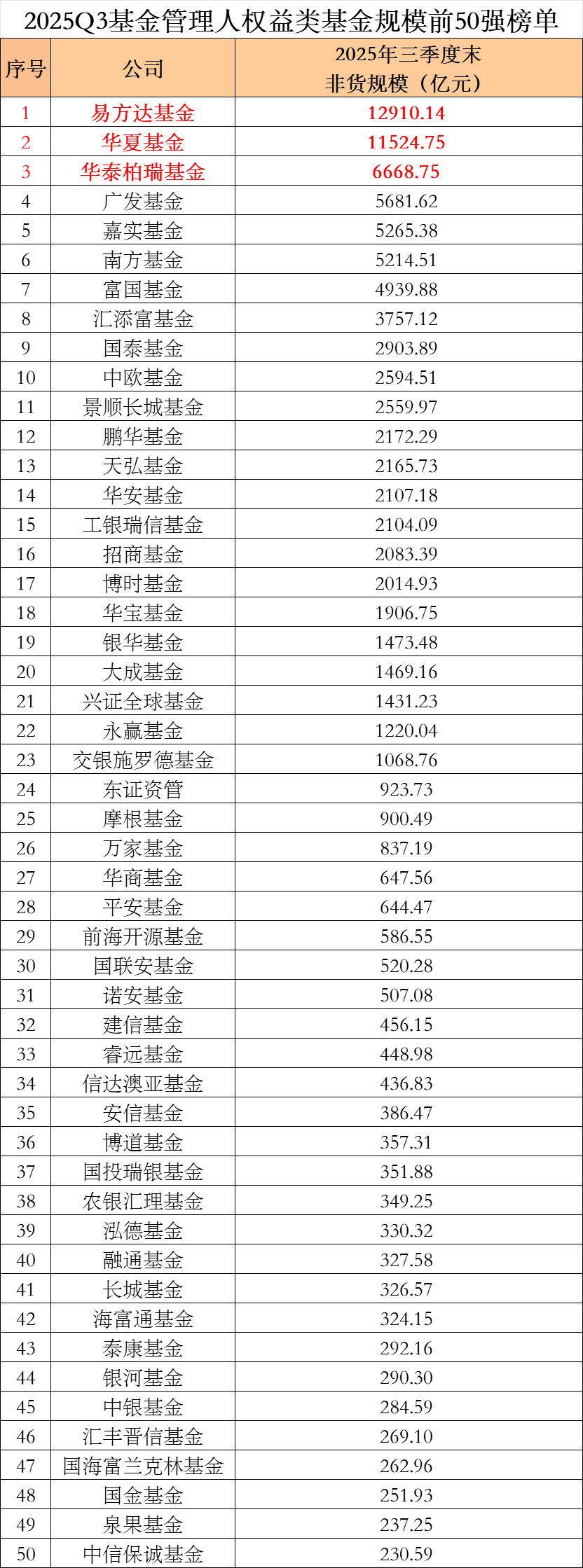

全市場公募指數產品規模逼近8萬億,易方達、華夏指數基金規模破萬億

市場最關心的權益類基金(含QDII)方面,易方達、華夏、華泰柏瑞基金位居前三強。廣發、嘉實、南方超過5000億元,分列第四到第六位,富國、匯添富、國泰、中歐分列第七到第十位。

從增量榜單來看,借著股市強勢上漲的東風,三季度基金公司規模增長呈現兩大特征:一是在主動權益與被動產品領域均有布局的頭部公司,規模增長量位居前列;二是具備突出優勢的公司增長顯著,無論是擅長主動權益投資的機構,還是在ETF領域實力強勁的玩家,都迎來了較多規模增量。

其中,易方達基金以2757億元的增量居首,華夏基金以1977億元緊隨其后。此外,廣發、富國、匯添富權益類基金規模增量超千億元。

另外,華泰柏瑞、南方、國泰、嘉實、永贏、中歐等公司權益類基金規模增長也超過600億元,位居市場前列。

在權益類基金整體規模高歌猛進的背景下,僅有幾家公司規模縮水,多為管理規模偏小的基金管理人,在“牛市”中產品布局缺位或吸引力不足。

值得一提的是,三季度全市場公募指數產品規模實現新突破,非貨幣ETF、ETF聯接基金及其它場外指數基金規模合計逼近8萬億元。具體來看,非貨幣ETF規模近5.5萬億元,ETF聯接基金規模達0.9萬億元,其他場外指數基金規模近1.6萬億元。

頭部基金公司表現突出,指數產品規模增幅顯著,已有兩家管理人的公募指數產品規模超萬億元。其中,易方達基金以約1.11萬億元規模領跑,華夏基金緊隨其后、規模約1.08萬億元,華泰柏瑞基金相關規模達0.6萬億元。

此外,“股債蹺蹺板”效應下,部分基金公司“固收+”基金三季度規模增量可觀,為旗下偏債混合型基金規模的增長作出貢獻,同樣助推公司權益類基金規模水漲船高。

三家公司主動權益類規模增長超500億元

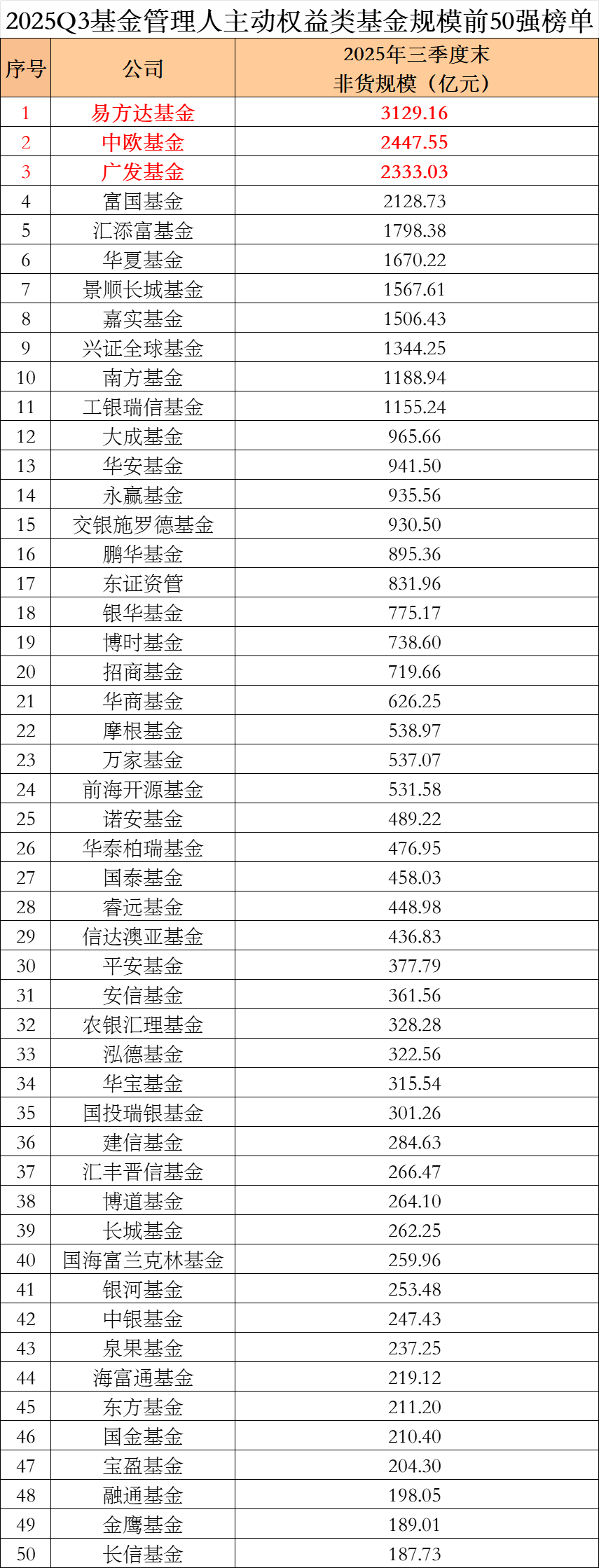

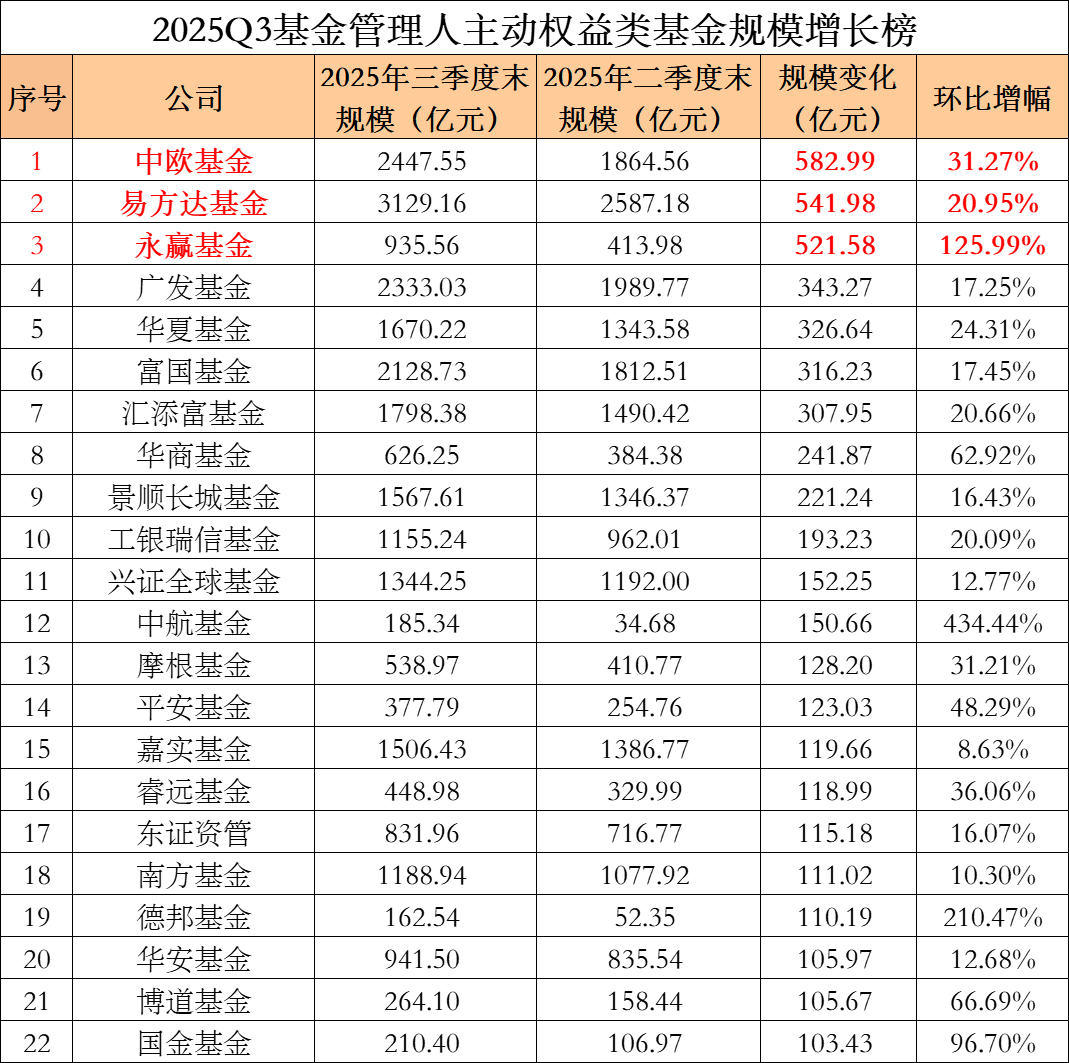

主動權益基金(含QDII)規模也是公募三季報的重要看點之一。

三季度,市場賺錢效應回歸,主動權益基金也上演“王者歸來”,規模大幅增長。尤其堅定發展主動權益業務的公司,增量可觀。

三季度末,易方達基金以3129億元的規模位列主動權益基金規模榜單之首;中歐、廣發、富國基金規模均超2000億元,分列第二到第四位;匯添富、華夏、景順長城、嘉實基金均超1500億元,占據排行榜第五到第八位;興證全球、南方基金以超1000億元的規模躋身前十,分列第九至第十位。

增量方面,中歐、易方達、永贏基金三家公司主動權益基金增長超500億元,位居增量榜單前三。

從增幅看,永贏基金三季度主動權益基金規模增長125.99%,截至三季度末規模超900億元,距離千億關口僅一步之遙。今年以來該公司主動權益規模增長766億元,增量位列全市場首位,逐步邁入主動權益投資核心陣營。

此外,廣發、華夏、富國、匯添富、華商、景順長城基金等多家基金公司三季度主動權益類基金規模增長超200億元,位居市場前列。

業內人士認為,主動權益基金依然是不少基金公司實現規模增長的重要抓手。三季度市場賺錢效應釋放,疊加優質基金經理的專業投研能力與長期業績背書,不僅推動頭部公司規模持續領跑,也讓部分發力主動權益的中小公司實現跨越式增長。

隨著投資者對長期穩健回報的需求提升,具備扎實投研功底、清晰策略體系的主動權益產品,仍將是基金公司爭奪市場份額的核心發力點。