ETF正在成為權(quán)益類FOF的重倉對象。

10月28日,在公募FOF年內(nèi)回報率排名中暫居首位的國泰優(yōu)選領(lǐng)航一年持有FOF公布了三季報。報告期內(nèi),該FOF重倉的前十大基金中包含了8只ETF產(chǎn)品,其中,有7只為股票ETF。

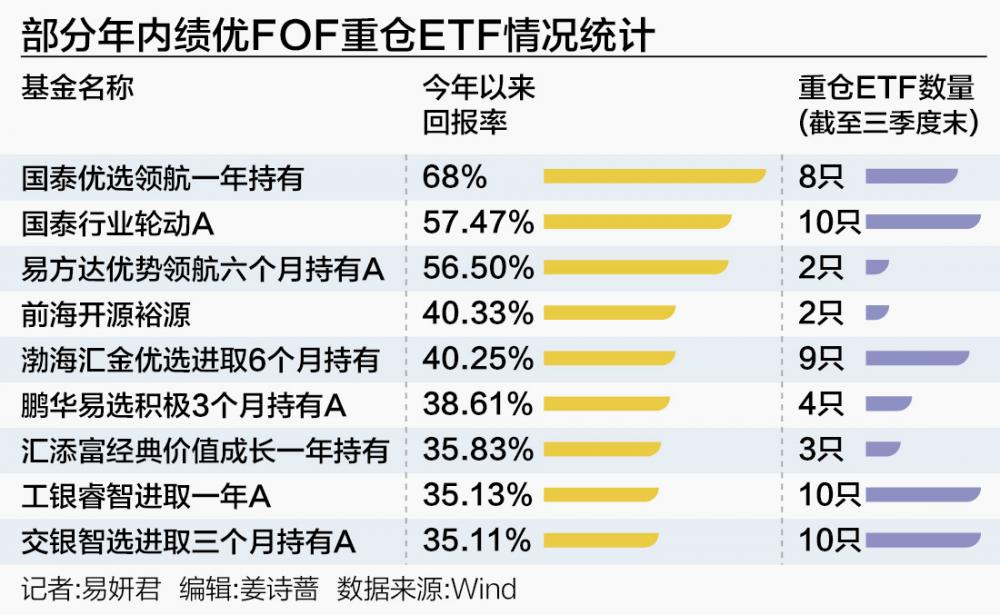

FOF重倉基金以ETF為主,并非個別現(xiàn)象。21世紀經(jīng)濟報道記者梳理發(fā)現(xiàn),在年內(nèi)回報率靠前的FOF中,渤海匯金優(yōu)選進取6個月持有FOF重倉了9只ETF(截至三季度末,下同),工銀睿智進取一年FOF、交銀智選進取三個月持有FOF的前十大重倉基金中均包含了10只ETF產(chǎn)品。

同時,權(quán)益FOF前十大重倉基金中,包含2—3只ETF的情況比較普遍。

多只FOF重倉ETF數(shù)量超過8只

結(jié)合剛剛披露的三季報來看,個別權(quán)益類FOF出色的業(yè)績表現(xiàn),或源于股票ETF的貢獻。

據(jù)Wind統(tǒng)計,截至10月28日,國泰優(yōu)選領(lǐng)航一年持有FOF今年以來的回報率高達68%,為年內(nèi)業(yè)績表現(xiàn)最好的一只公募FOF,比業(yè)績排名第二的FOF高出了大概10個百分點。

國泰優(yōu)選領(lǐng)航一年持有FOF是一只典型的以ETF為重倉對象的產(chǎn)品。截至今年三季度末,該FOF的前十大重倉基金中包含8只ETF,覆蓋了黃金產(chǎn)業(yè)股票ETF、新能源車電池ETF、稀土產(chǎn)業(yè)ETF、創(chuàng)新藥ETF等;同時,今年一季度末、二季度末,其重倉ETF的數(shù)量分別為9只、8只。

國泰基金旗下另一只績優(yōu)FOF——國泰行業(yè)輪動FOF也秉持同樣的風格。截至三季度末,該FOF的前十大重倉基金均為ETF產(chǎn)品,主要包括黃金產(chǎn)業(yè)股票ETF、新能源車電池ETF、稀土產(chǎn)業(yè)ETF、港股通科技ETF、地產(chǎn)主題ETF和日經(jīng)225ETF。

此外,在其他業(yè)績表現(xiàn)較好的權(quán)益FOF中,也能看到類似的操作。

例如,年內(nèi)回報率超過35%的渤海匯金優(yōu)選進取6個月持有FOF、工銀睿智進取一年FOF、交銀智選進取三個月持有FOF,都十分鐘愛ETF產(chǎn)品。

截至今年三季度末,上述3只FOF的前十大重倉基金中,分別包含了9只、10只、10只ETF。

還有一些績優(yōu)FOF雖然重倉了ETF,但重倉產(chǎn)品數(shù)量在5只以下:截至三季度末,易方達優(yōu)勢領(lǐng)航六個月持有、前海開源裕源、匯添富經(jīng)典價值成長一年持有、鵬華易選積極3個月持有的前十大重倉基金中,分別包含2只、2只、3只、4只ETF。

在晨星(中國)基金研究中心高級分析師李一鳴看來,今年以來權(quán)益市場震蕩上行,科技、周期、消費等多個板塊輪動走強,為權(quán)益FOF提供了良好的市場基礎(chǔ)環(huán)境。同時,基金經(jīng)理精準的資產(chǎn)配置能力成為業(yè)績增厚的關(guān)鍵,如權(quán)益FOF,今年以來前瞻性布局了稀土、黃金、創(chuàng)新藥相關(guān)主題ETF,大幅提振了基金整體業(yè)績。

“稀土板塊受益于新能源、高端制造行業(yè)的需求激增及供給端收縮影響,價格持續(xù)走高,相關(guān)ETF年內(nèi)漲幅顯著;黃金作為避險與抗通脹的核心資產(chǎn),在全球經(jīng)濟不確定性上升的背景下備受資金青睞,推動對應(yīng)ETF凈值穩(wěn)步攀升;創(chuàng)新藥板塊則憑借政策支持與技術(shù)突破迎來估值修復,相關(guān)主題ETF同樣貢獻了可觀收益。”他進一步分析。

不過,并不是重倉了ETF,F(xiàn)OF產(chǎn)品就一定能獲得好的業(yè)績表現(xiàn)。未重倉ETF產(chǎn)品,同樣也能斬獲超額收益。

以易方達優(yōu)勢回報、長江智選3個月持有、廣發(fā)積極優(yōu)勢為例,在這3只FOF三季度末的重倉基金名單中均未包含ETF。截至10月28日,這3只FOF今年以來的回報率分別為57.76%、35.91%、35.83%。

整體上看,權(quán)益類FOF加大對ETF的配置力度漸成趨勢。

李一鳴指出,三季度部分權(quán)益類FOF增持了中證新能源汽車產(chǎn)業(yè)ETF、上證科創(chuàng)板芯片ETF。這些都是獲得政策支持、成長潛力相對較好的行業(yè),F(xiàn)OF基金經(jīng)理主動增持相關(guān)的ETF基金,可能是看好相關(guān)產(chǎn)業(yè)的投資機會。

“另外,ETF受重視的原因還包括,指數(shù)化投資趨勢逐漸形成,ETF具有低管理費和投資運作高度透明的優(yōu)勢,能夠助力FOF有效降低整體投資成本,并幫助基金提高投資效率。”他表示。

多元配置FOF興起

業(yè)績回暖之下,權(quán)益類FOF并沒有吸引太多凈申購。

例如,據(jù)Wind統(tǒng)計,截至三季度末,上述績優(yōu)FOF國泰優(yōu)勢領(lǐng)航一年持有、國泰行業(yè)輪動、易方達優(yōu)勢回報、渤海匯金優(yōu)選進取6個月持有的管理規(guī)模分別為1.13億元、2.11億元、1.64億元、0.51億元。

其中,今年三季度,國泰優(yōu)勢領(lǐng)航一年持有呈現(xiàn)凈贖回;易方達優(yōu)勢回報、渤海匯金優(yōu)選進取均被少量申購。

不過,整體上看,公募FOF市場仍在持續(xù)擴容。

據(jù)Wind統(tǒng)計,截至今年9月末,全市場共有515只FOF產(chǎn)品,份額合計為1679.06億份,較6月末增長了約5%;FOF總規(guī)模也由6月末的1657億元增加至1877億元。

值得一提的是,當前公募基金熱衷發(fā)行的多元配置FOF貢獻了部分規(guī)模增量。近期,多只多元配置FOF的發(fā)行規(guī)模達到10億元以上。

拉長時間看,今年以來,公募基金行業(yè)陸續(xù)成立了20只(不同份額分開計算)多元配置FOF。此前,這類產(chǎn)品并不多見。

多元配置FOF產(chǎn)品通常是以多資產(chǎn)配置策略為核心,力求將低相關(guān)性的資產(chǎn)納入同一投資組合,憑借高度的分散、更多的收益來源,來降低組合整體波動,提升風險收益性價比,更好地適應(yīng)不同宏觀場景。

需要提及的是,多資產(chǎn)配置策略對公募FOF投研團隊提出新的挑戰(zhàn)。

在李一鳴看來,多資產(chǎn)配置策略對跨市場知識要求高:隨著ETF品類擴展至商品、黃金、海外等領(lǐng)域,投研團隊需要具備跨市場的知識和能力,能夠理解不同市場的運行規(guī)律、政策環(huán)境和風險特征,以便準確地進行資產(chǎn)配置。

此外,他談道,多資產(chǎn)配置策略在風險評估與管理上的難度大:多資產(chǎn)配置涉及多種類型的資產(chǎn),每種資產(chǎn)的風險特性不同,投研團隊需要能夠準確評估不同資產(chǎn)之間的相關(guān)性和風險傳導機制,制定有效的風險控制策略,以應(yīng)對市場波動和不確定性。市場情況不斷變化,資產(chǎn)的表現(xiàn)也會隨之改變,投研團隊需要具備較強的動態(tài)再平衡能力,能夠及時根據(jù)市場變化調(diào)整資產(chǎn)配置比例,確保投資組合始終符合投資目標和風險承受能力。